在金融投资领域中,理解证券的现值是一个核心的概念,证券的现值指的是未来现金流在当前价格下的价值,这个概念对于投资者、财务分析师和管理者来说至关重要,因为它帮助我们评估资产的价值以及投资决策的质量,本文将详细介绍如何计算证券的现值,并探讨相关的方法和技巧。

证券的现值是基于一系列未来的现金流及其相应的折现率来确定的,折现率是反映投资者对风险的态度或市场利率的数值,证券的现值可以定义为:

[ PV = \frac{C_0}{(1 + r)^n} + \frac{C_1}{(1 + r)^n} + ... + \frac{C_n}{(1 + r)^n} ]

年金现值是指一系列等额付款在未来某一时点的价值,假设每期支付金额为 ( C ),期限为 ( n ) 年,折现率为 ( r ),那么年金现值公式为:

[ PV_{annuity} = C \times \left(\frac{1 - (1 + r)^{-n}}{r}\right) ]

如果一家公司每年支付 500 美元的股票股息,折现率为 7%,则其 10 年后的年金现值计算如下:

[ PV_{annuity} = 500 \times \left(\frac{1 - (1 + 0.07)^{-10}}{0.07}\right) = 3945.77 \text{ 美元} ]

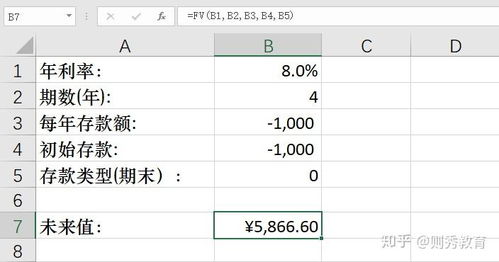

复利终值则是指一系列等额付款在未来某一时刻的价值,假定每期支付金额为 ( A ),期限为 ( n ) 年,折现率为 ( r ),则复利终值计算公式为:

[ FV_{annuity} = A \times \left[\frac{(1 + r)^n - 1}{r}\right] ]

如果一家公司从现在开始每年支付 500 美元,且以 7% 的复利增长,10 年后该公司的累积价值为:

[ FV_{annuity} = 500 \times \left[\frac{(1 + 0.07)^{10} - 1}{0.07}\right] = 7358.89 \text{ 美元} ]

流动性:确保所使用的现金流和折现率符合现实情况,流动性的考虑有助于避免对未来现金流的过度估计或低估。

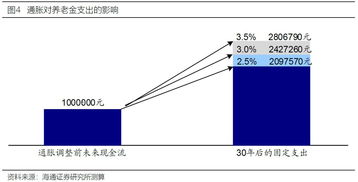

通货膨胀:通货膨胀会侵蚀未来的购买力,在计算现值时需要考虑到通胀因素的影响。

税收影响:不同国家和地区对收入和资本收益的税法有所不同,这会影响实际获得的现金流价值。

风险管理:通过多种方式分散投资组合的风险,降低整体投资回报预期。

计算证券的现值是一项复杂但至关重要的任务,它帮助投资者评估投资项目的长期价值,通过理解和应用上述基本原理和方法,你可以更准确地预测未来现金流的价值,并做出更加明智的投资决策,在实际操作中,建议结合专业的财务模型和软件工具进行更为精确的估算和分析。