在当今社会中,证券市场的重要性不言而喻,从股票交易到基金投资,再到债券和衍生品等金融产品,证券市场为投资者提供了多种选择和机会,随着市场规模的扩大和参与者的增多,对证券交易过程中的监管也提出了更高的要求,证券监管费用作为一项重要的财政收入来源,对于维护市场的公平、透明以及保护投资者利益具有重要意义。

本文将详细介绍如何计算证券监管费用,并探讨其基本原理及具体计算方法。

证券监管费用,通常被称为证券交易监管费或交易佣金,是指政府或监管机构为了监督和管理证券市场而收取的一种费用,这些费用主要用于支持证券市场监管机构的运作,包括但不限于信息收集、风险评估、合规检查以及执行法律法规等工作,通过征收这些费用,监管机构可以确保市场参与者遵守相关法规,保障市场秩序,从而维护投资者权益和社会稳定。

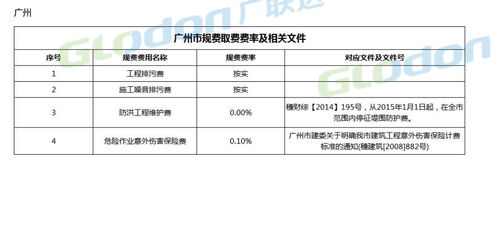

根据不同的国家和地区,证券监管费用的具体类型和构成可能有所不同,证券监管费用主要包括以下几种类型:

1、交易佣金:这是最常见的形式之一,指投资者通过证券交易所进行买卖时需要支付给经纪商的费用。

2、过户费:用于处理股份变更登记,如股份转移、质押解除等。

3、清算费:涉及证券的交割、结算以及资金清算等活动所发生的费用。

4、印花税:针对各类证券(如股票、债券)买卖过程中产生的交易成本。

计算证券监管费用的具体方法取决于所在地区的法律框架和监管规定,一般而言,计算步骤如下:

1、确定适用税率:首先明确该地区对证券监管费用征收的税率标准。

2、识别应征对象:判断哪些主体需缴纳该种费用,通常是投资者、交易者或是相关中介机构。

3、记录交易数据:获取投资者进行证券买卖的相关交易记录,包括成交价格、数量、时间等详细信息。

4、应用公式计算:使用相应的公式来计算每笔交易应缴纳的费用金额,在一些地方,计算公式可能是:总交易额 × 每单位交易额 × 税率。

5、汇总计算总额:将所有符合规则的交易费用累加起来得出总体的证券监管费用总额。

在实际操作过程中,需要注意以下几个关键点:

合法性审查:在收取任何费用前,必须确保其符合当地法律法规的要求,避免因违规收费导致的法律纠纷。

信息披露:应当向客户清晰地说明收取的费用项目、收费标准以及退费政策等信息,以获得客户的理解和接受。

技术系统支持:建立完善的会计核算和资金管理系统,确保各项费用能够准确、及时地入账并提供报表支撑。

合规审计:定期进行内部审计,以验证收费是否遵循了相关规定,并且没有违反行业自律规范。

计算证券监管费用是一个复杂但至关重要的过程,它不仅关系到市场的健康发展,也涉及到每个参与方的利益,加强制度建设、提高透明度、确保合法合规成为当前监管机构的重要任务,随着金融科技的发展和数字化转型的推进,证券监管费用的计算方式可能会更加智能化和高效化,为投资者创造更好的交易环境和服务体验。