如何合理扣税,保障投资者权益

在股票市场中,除权现象屡见不鲜,对于投资者而言,了解除权后的税务处理至关重要,本文将为您详细解析股票除权后的扣税问题,帮助投资者更好地把握市场动态,实现财富增值。

股票除权概述

股票除权是指当公司决定进行分红、配股等操作时,为了保持股价的公平性和连续性,对股票价格进行相应调整的过程,在这个过程中,投资者所持有的股票价值会发生变化,进而涉及到税务处理。

股票除权后的税务处理原则

在股票除权后,税务处理应遵循以下原则:

- 资本利得与红利的税收区分:资本利得是指股票买卖之间的差价收益,而红利则是公司分配给股东的收益,两者在税务处理上有所不同。

- 税收政策的遵循:投资者在股票除权后的税务处理过程中,应严格遵守国家税收政策,确保合法合规。

股票除权后的扣税细则

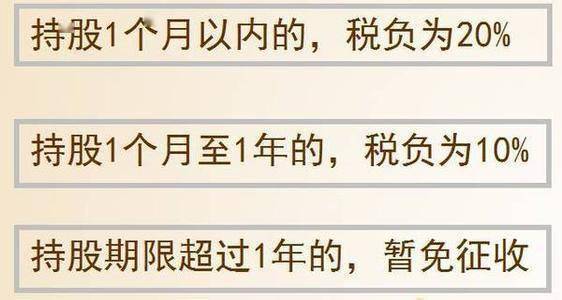

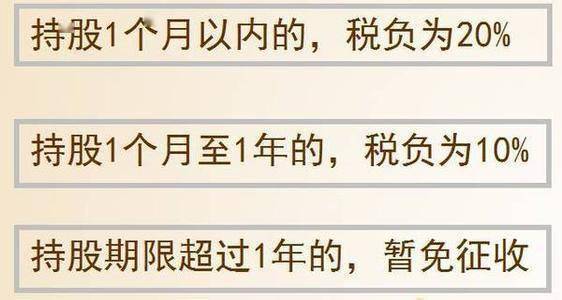

- 资本利得税:对于股票买卖产生的资本利得,按照国家政策规定,实行差异化税率,对于长期持有的股票,如持有时间超过一定期限(如一年),可享受较低的税率;对于短期持有的股票,税率相对较高。

- 红利税:公司分配给股东的红利,投资者需按照国家政策缴纳相应的红利税,红利税的计算基础为红利的金额,税率根据国家政策而定。

- 配股、转增股本的税务处理:对于配股、转增股本等操作,投资者需了解所涉及的税务问题,一般而言,配股、转增股本不涉及税收扣除,但如涉及资本利得,则需按照资本利得税相关规定进行处理。

实际操作注意事项

- 关注税收政策的变动:税收政策可能会随着市场环境的变化而调整,投资者需关注相关政策的最新动态,以确保合法合规地进行税务处理。

- 保留相关凭证:投资者在进行股票交易及除权操作时,应妥善保管相关凭证,以便在税务处理时提供证明。

- 咨询专业人士:对于复杂的税务问题,投资者可咨询专业人士,如税务顾问、会计师等,以确保税务处理的准确性。

案例分析

假设投资者A在除权日前购买了一只股票,持有数量为1000股,除权日当天,该公司宣布每10股送2股并派发红利,投资者A在除权后获得200股及一定金额的红利,针对此情况,投资者A需关注以下几点税务处理:

- 获得的200股不需缴纳税收;

- 获得的红利需按照红利税相关规定缴纳税款;

- 如有在除权日前卖出该股票的情况,需关注资本利得的税务处理。

股票除权后的税务处理是投资者必须关注的重要问题,本文详细解析了股票除权后的税务处理原则、扣税细则及实际操作注意事项,并通过案例分析帮助投资者更好地理解,投资者在操作过程中应严格遵守国家税收政策,确保合法合规,以实现财富增值。

附录

附录:相关术语解释

- 除权:指公司决定进行分红、配股等操作时,对股票价格进行相应调整的过程。

- 资本利得:指股票买卖之间的差价收益。

- 红利:公司分配给股东的收益。

- 税收政策:国家针对股票交易、分红等制定的相关税收规定。

- 资本利得税:对资本利得部分征收的税款。

- 红利税:对公司分配给股东的红利部分征收的税款。

- 配股、转增股本:公司增加股本的方式,可能涉及股票数量的增加及股价的调整。

通过以上内容,希望投资者能更加清晰地了解股票除权后的税务处理问题,为投资决策提供有益的参考,在投资过程中,合法合规的税务处理是保障自身权益的重要一环,投资者应予以高度重视。