债务证券化是指将企业或政府的现有债权(即债务)转化为证券,使其能够以公开市场交易的方式出售给投资者,这种过程涉及一系列复杂的金融工具和结构设计,旨在增加债务融资的流动性、减少筹资成本,并提升投资价值。

随着金融市场的发展和投资者对多元化投资渠道的需求日益增长,债务证券化已成为解决长期债务问题的有效手段,尤其在当前全球经济环境不确定性和利率波动加剧的情况下,通过证券化来分散风险、提高资金使用效率变得尤为重要。

债务证券化主要分为几大类:

各国政府和中央银行对债务证券化有各自的政策法规考量,在美国,FASB (Financial Accounting Standards Board) 发布了《IFRS 9 – 资产负债表日定义》对债务证券化进行了规范;而在欧洲,欧盟委员会则在《绿色债券原则》中提出鼓励绿色债券发展,强调其对于环境可持续性的重要性。

一些国家和地区还推出了各种激励措施,如提供税收优惠、设立专项基金支持特定领域的债务证券化项目,以推动市场的健康发展。

近年来,全球范围内不乏成功的债务证券化实践案例,美国房利美和房地美(Fannie Mae and Freddie Mac)通过抵押贷款证券化成功实现了大规模的资金回笼,并且这些证券化产品被广泛应用于国际资本市场上。

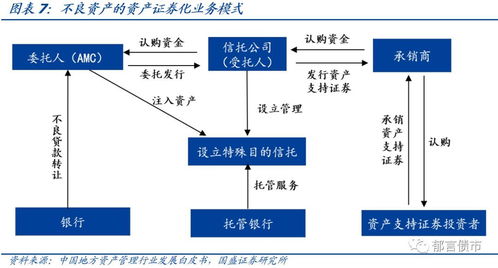

中国也逐渐探索出适合国情的债务证券化模式,国家开发银行利用结构性融资工具进行棚户区改造,成功解决了大量存量不良贷款的问题,同时促进了基础设施建设和社会稳定。

债务证券化作为一种金融创新工具,不仅极大地丰富了金融机构的融资方式,也为投资者提供了新的投资机会,它同时也带来了一系列复杂的风险和挑战,在推广债务证券化的同时,加强相关的监管和教育工作显得尤为必要,随着技术进步和市场成熟度的不断提高,相信债务证券化将在更加广阔的空间内发挥更大的作用。