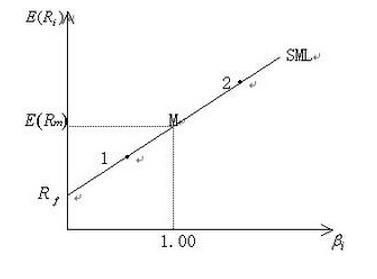

证券市场线(Security Market Line,简称SML)是一种用于分析资本资产定价模型(Capital Asset Pricing Model, CAPM)的图形表示,CAPM是一种用来确定投资回报率和风险之间关系的理论框架,它假设投资者偏好稳定收益,并且能够根据风险调整预期收益率。

证券市场线是描述了所有可能的投资组合在期望收益率-标准差坐标系中的位置,该线通过CAPM公式计算得出,其斜率代表了市场的系统性风险,而截距则反映了无风险利率对所有投资组合的影响,证券市场线不仅揭示了不同投资组合的风险与报酬之间的均衡点,也提供了评估新投资组合绩效的标准。

我们需要理解CAPM的核心原则:

我们需要计算投资组合的β系数,这可以通过将投资组合的表现与其基准指数的表现比较得出,如果一个投资组合的回报率与基准指数的一致程度较高,那么它的β值就接近于1;反之,则表明其波动性较大。

我们利用CAPM公式计算预期收益率(Rf + β * (Rm - Rf)),其中Rf是无风险利率,β是投资组合的β系数,(Rm - Rf)是市场风险溢价。

标准差是衡量投资组合风险的一个关键指标,它量化了投资组合中每个单元体的波动性,从而影响投资组合的整体风险水平。

在绘制证券市场线时,我们可以将上述信息转化为坐标图上的点,纵轴表示期望收益率,横轴表示标准差,通过计算不同投资组合的预期收益率和标准差,找到它们的位置并连接起来,形成一条直线,这就是证券市场线。

证券市场线在实际应用中非常广泛,包括但不限于以下方面:

证券市场线作为一种强大的工具,帮助投资者和决策者更好地理解和管理投资组合的风险与回报,通过运用CAPM和证券市场线,人们能够更精确地预测投资回报,作出更加明智的投资决策,值得注意的是,虽然证券市场线提供了有价值的信息,但它也有局限性,特别是当市场条件发生显著变化时,其有效性会受到影响,综合考虑多种因素,结合其他分析方法,仍然是做出最佳投资决策的关键。